| Il

22 gennaio 2015, il governatore Mario Draghi ha annunciato al World

Economic Forum che la BCE acquisterà titoli di debito pubblici e

privati a partire da marzo 2015 almeno fino a settembre 2016 al ritmo

di 60 miliardi di euro/mese, e comunque fino a quando il tasso di

inflazione nell'eurozona sarà tornato ad avvicinarsi al 2%. La BCE comprerà sul mercato secondario titoli emessi dai governi o dalle istituzioni europee[31]. I titoli di debito pubblico degli Stati membri dell'eurozona saranno acquistati in proporzione alle quote del capitale sociale della BCE detenute dalle rispettive banche centrali nazionali, allocando il 92% del relativo rischio sui singoli istituti nazionali (che scende all'80% se si considerano anche gli acquisti dei titoli di debito pubblico delle istituzioni europee). Le norme a livello europeo non vietano l'utilizzo del quantitative easing per finanziare spese militari, né richiedono un'autorizzazione preventiva in merito da parte delle istituzioni politiche. Uno schema finanziario "circolare" analogo è stato utilizzato negli Stati Uniti, Italia e Germania durante la Seconda guerra mondiale: lo Stato emetteva titoli di debito che erano acquistati dalla industria militare (di proprietà pubblica), il ricavato reso dallo Stato per acquistare armamenti, e l'industria militare reinvestiva a sua volta i profitti nell'acquisto di titoli. I rendimenti di molti titoli dei Paesi del “centro” dell'eurozona sono scesi sotto il -0,20% del tasso sui depositi delle banche presso la BCE stessa, limite minimo di intervento. Le banche e intermediari finanziari possono optare se vendere i titoli di debito alla BCE, oppure tenerli in deposito presso la stessa ad un determinato tasso di interesse (aggiuntivo rispetto a quello del titolo di debito pubblico). La BCE stima l'inflazione nell'Eurozona all'1,5% nel 2016 e all'1,7% nel 2017, sotto l'obiettivo iniziale del 2%, rendendo probabile una proroga del QE in scadenza a settembre 2016 di un ulteriore anno. Da mesi il QE è stato esteso dall'acquisto di titoli di stato a quello di obbligazioni emesse da società per azioni private a prevalente partecipazione pubblica intervenendo in questo modo massicciamente nell'economia reale. Per l'Italia sono oggetto di acquisto obbligazioni di CDP, Snam, Terna, Enel, Trenitalia. |

A

fine giugno 2017 la Banca d’Italia emetteva un comunicato sulla

ricchezza finanziaria delle famiglie italiane dell’anno precedente.

Scriveva: cresce la ricchezza finanziaria delle famiglie nel 2016

e arriva a quota 3.239,8 miliardi, in aumento di 41,1 miliardi rispetto

all'anno precedente (+1,3%). Il totale delle attività ammonta a 4.168

miliardi (+1,2% rispetto all'anno precedente), a cui vanno sottratte le

passività che ammontano a 928,2 (+1,1%). I dati sono contenuti

nell'ultima relazione annuale della Banca d'Italia ed elaborati

dall'Adnkronos. Depositi bancari, assicurazioni e fondi pensione sono i

'punti di raccolta' verso cui si sono indirizzati i soldi; le

consistenze sono cresciuta complessivamente di 171,1 miliardi (+6,3%).

Mentre obbligazioni e azioni hanno visto diminuire il loro appeal

(-120,3 mld e -8,6%). Le famiglie nel 2016 hanno concentrato la ricchezza verso i depositi bancari, che da soli rappresentano oltre un terzo delle attività, con 1.143,7 miliardi (+4% rispetto al 2015). Anche le assicurazioni e fondi pensione (compreso il tfr) crescono, arrivando a 953 miliardi (+10,2%). In aumento, inoltre, i crediti commerciali, conti correnti bancoposta e contante, che hanno raggiunto quota 312,1 miliardi di euro (+5%). Ultimo segno positivo interessa le quote di fondi comuni, che sono arrivate a 480 miliardi (+5%). Diminuiscono, invece, le consistenze dei titoli obbligazionari, arrivando a 362,3 miliardi (-18%). In contrazione anche azioni e partecipazioni, a 953 miliardi (-4,2%). Passando alle passività, si registra il calo dei debiti a breve termine a 54,2 miliardi (-6%) e l'incremento dei debiti a medio e lungo termine a 643,7 miliardi (+1,4%). Crescono anche le altre passività (debiti commerciali, fondi di quiescenza e altre partite minori), arrivando a 230,4 miliardi (+2%). |

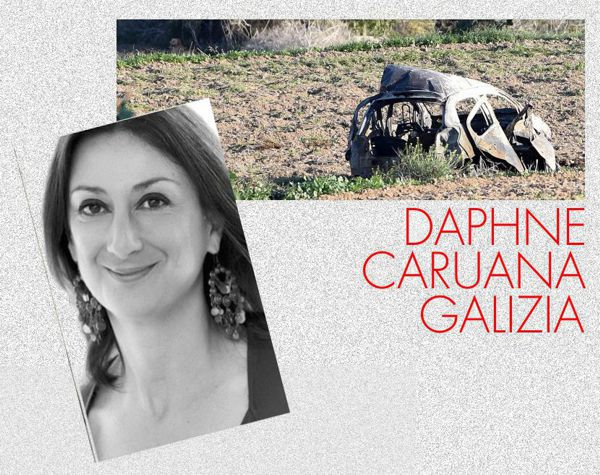

Notizia di metà settembre 2017. Il debito pubblico mette a segno un nuovo record: a luglio ha raggiunto i 2.300 miliardi, in aumento di 18,6 miliardi rispetto al mese precedente. Lo comunica la Banca d'Italia spiegando che l'incremento ha riflesso l'aumento delle disponibilità liquide del Tesoro (per 32,9 miliardi, a 85,6; erano pari a 101,0 miliardi a luglio 2016), in parte compensato dall'avanzo di cassa delle Amministrazioni pubbliche (13,3 miliardi). Il debito delle amministrazioni centrali è aumentato di 19 miliardi, in calo di 400 milioni quello delle amministrazioni locali. A compensare l'aumento delle disponibilità liquide del Tesoro, scrive via Nazionale nel fascicolo "Finanza pubblica, fabbisogno e debito", è anche l'effetto complessivo degli scarti e dei premi all'emissione e al rimborso, della rivalutazione dei titoli indicizzati all'inflazione e della variazione del tasso di cambio (1,1 miliardi). Quanto agli enti di previdenza il debito "è rimasto pressoché invariato". In leggera flessione il gettito delle entrate trbutarie, pari a 47,1 miliardi (8,5 miliardi in più rispetto a quelle rilevate nello stesso mese del 2016).. Nei primi sette mesi del 2017 sono state pari a 233,1 miliardi, in diminuzione dell'1,2% rispetto al corrispondente periodo del 2016, anche in connessione con lo slittamento delle scadenze per il versamen |

Quella clausola costata finora più di 70 miliardi di Mario Sensini Una clausola di garanzia sulla tenuta dei conti pubblici costata ai contribuenti italiani almeno 70 miliardi di euro negli ultimi sei anni. Una cifra enorme, che vale da sola due o tre leggi di Bilancio: somme “una tantum” usate per rinviare il problema, ma senza mai risolverlo. Anche stavolta, perché con la nuova legge di Bilancio gli aumenti Iva previsti a legislazione vigente da almeno sei anni vengono di nuovo sterilizzati, ma solo per il 2018. E si ripresenteranno, più pesanti, già nel 2019. Per congelare l'Iva nel '18 si spenderanno 15,7 miliardi, altri 8 ne sono stati stanziati a marzo dalla manovrina, mentre il blocco degli aumenti che dovevano scattare quest'anno è costato 19,2 miliardi. Altri 13 ne ha spesi il governo Renzi per evitare lo scatto delle aliquote nel 2015, e altrettanti li stanziò il governo Monti, nel 2011 quando sostituì proprio con gli aumenti Iva i tagli di spesa immaginati da Silvio Berlusconi e Giulio Tremonti, che volevano recuperare 20 miliardi l'anno dalla riforma fiscale o dal taglio delle detrazioni, ma ritenuti poco credibili dalla Ue Il blocco degli aumenti che sarebbero scattati da gennaio, per un solo anno, costa la bellezza di 15,7 miliardi di euro. Undici di questi verranno dal maggior deficit pubblico, che sarà lasciato scivolare dall'1% tendenziale all'1,6% del Prodotto interno lordo. Un miliardo di copertura viene assicurato dalle nuove entrate del decreto fiscale approvato venerdì scorso. Gli altri 3,7 miliardi arriveranno da tagli alle spese e nuove entrate «che non hanno a che vedere con aumenti di tasse — ha spiegato il ministro dell'Economia, Pier Carlo Padoan — ma con un efficientamento della riscossione, la fatturazione elettronica e altre misure». Il problema Iva, però, si ripresenterà già nel 2019. E con un conto più salato, di oltre 20 miliardi. L'inseguimento dell'Iva è cominciato allora, è stato costosissimo, ma non ci ha avvicinati all'obiettivo. Nel '19 l'aliquota Iva ordinaria passerà dal 22 al 25%, quella ridotta dal 10 all'11,5%. Per un maggior gettito di 18,8 miliardi, già iscritto nel bilancio a legislazione vigente del '19 e degli anni successivi. A meno di un altro rinvio. |

Probabilmente

abbiamo buttato tre anni in cui potevamo toglierci di dosso una

sostanziosa fetta del nostro debito pubblico. Quando a gennaio

2015 venne deciso il QE ed i tassi del debito pubblico

italiano caddero attorno allo zero, valeva la pena di giocarci

una patrimoniale dell’1% sulla ricchezza finanziaria degli

italiani (privati e imprese) per gli anni a seguire in cui

sarebbe funzionato quindi adesso avremmo portato il nostro debito

al di sotto di 120 miliardi in meno:2180 miliardi Anziché 2300. In tre anni potevamo darci anche l’obiettivo di recuperare almeno il 60% dell’evasione fiscale e della riscossione di altrettanto dei crediti degli enti locali: dalle multe stradali ai crediti dei condoni edilizi mai riscossi.Tutto questo poteva essere fatto indipendentemente (leggasi: contemporaneamente) dalla politica premiale dei governi Letta Renzi e Gentiloni. L’evasione e l’elusione fiscali sui temi accennati poteva dare un ulteriore incremento delle entrate di altri 100-130 miliardi senza che il Paese si impoverisse ma soprattutto senza che la distanza tra poveri (veri) e ricchi (a sbafo) non si incrementasse com’è arrivata adesso. Non ci scappa l’idea che far pagare le tasse in Italia sia considerata peggio di una rapina (mentre è del tutto lecita l’evasione e l’elusione fiscale...) ma se un governo di centrosinistra non ha questo coraggio, allora meglio che vada a rane in Cina. Dove la cattura è ancora permessa. |